首发 | 「 吐逗保 」

大家好,我是一本正经的吐槽君。

这几天业内最大的互联网保险经纪公司,公布了2019年11月到2020年10月的“整体理赔数据”。

总体理赔案件4.3万个,结案金额达到了2.2亿元。

整体的理赔数据样本还是足够多的,因此公布的大数据对于我们的保险挑选还是有不小的参考作用的。

话不多说,直接开唠。

一、重疾险应该怎么买?

1、保额

首先,有个比较有意思数据。

之前跟大家一起分享过线下几个大保险公司的理赔年报,其中重疾险的平均理赔保额一般都是8-10万之间。

而线上重疾险的理赔数据中,由于性价比的关系,平均保额有了明显质的提升。

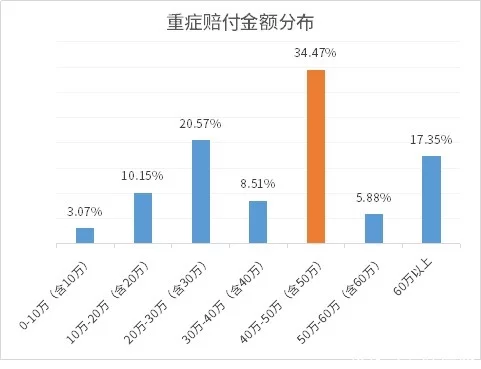

重疾理赔件均在30万左右,大部分集中在40-50万的中间水平:

但仍有33%的人在30万以下。

根据平安人寿2015-2019年的五年理赔报告,常见重疾的治疗花费基本都要30万以上:

· 恶性肿瘤:50万

· 心肌梗塞:30万

· 脑中风后遗症:40万

· 重大器官移植术或造血干细胞移植术:50万

· 冠状动脉搭桥术:40万

而且重疾险的主要作用除了医疗费用以外,还要考虑生病期间的误工损失、护工费、营养费,以及孩子抚养和老人赡养等经济负担。

所以30万以下保障,在目前医疗环境下是有一定保障缺口的。

不过相比于线下保险,这个数据已经算是非常不错的了。

还是那句话,条件允许的情况下,买重疾险一定要做足保额!

30万底线,50万适中,70万满配。

2、重疾

在所有重疾理赔中,癌症还是最高发的,占总理赔数据的80%以上,心脑血管疾病紧随其后:

所以在附加保障方面,在预算充足的情况下,可以考虑“癌症二次赔付保障”。

而如果身体条件无法投保重疾险的朋友,退而求其次选择防癌险也不失为一个很好的选择。

防癌险起码可以保障大部分的风险,总比无保障裸奔要靠谱的多。

另外重疾的理赔种类中,甲状腺癌当之无愧的摘得桂冠:

(制图By吐逗保,未经授权禁止转载)

无论男性还是女性,甲状腺癌的理赔占比都非常的高。

这个数据也从侧面说明了,保险公司为什么会全力推动重疾新规的落地——实在是快被甲状腺癌赔哭了……

在新版重疾定义中,症状较轻TNM为1期的的甲状腺癌(占95%发生率),只能按轻症赔,最高只赔付30%基本保额。

严重的甲状腺癌(占5%发生率),才按照重疾的标准赔付100%的基本保额。

假如买50万的基本保额,理赔到手就是50万和15万的差距,瞬间少了几十万……

所以如果你现在一份重疾险都没有的话,还是非常建议抓住这个旧规重疾的尾巴,现在买癌症保障会更好!

PS:所有旧规重疾最晚的下线日期为2021年1月31日,但保险公司可自主提前下线时间,如健康保2.0最近就官宣将于2020年12月31日下线,所以不要拖延,尽早考虑!

成年人重疾险目前推荐榜单:可右戳☞《2020最后一次!年终重疾险大盘点,爆款即将全面下线》,有详细测评推荐。

3、轻症

由于轻症属于近几年才开发的保障,所以很少有保险公司公布轻症的理赔数据。

这次的理赔数据也算让我们开开眼界了。

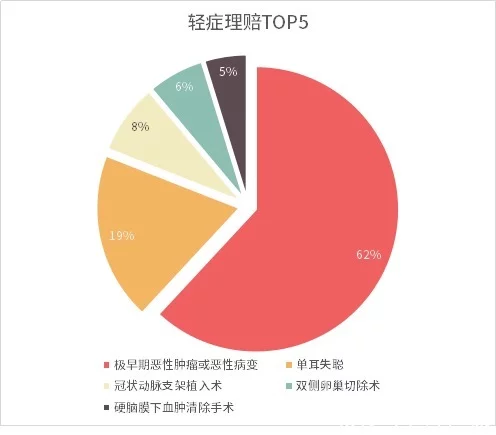

最高发的TOP5和我想象的差不多,分别是:

极早期恶性肿瘤、轻微脑中风、冠状动脉搭桥术、单耳失聪以及双侧卵巢切除术。

而极早期恶性肿瘤中,占比最多的又属“原位癌”的理赔。

所以在挑选重疾险的时候,轻症保障中的原位癌二次赔付是非常实用的保障。

比如说最近最火的超级玛丽系列,就全系标配了原味癌二次赔付保障。

另外,单耳失聪可以排在理赔数量第二名,确实有些夸张了。

再联想到前几天刷到的杭州一女子双11熬夜看直播,结果突发性耳聋的新闻。

不禁感叹在现在这种高压的生活环境中,保持睡眠充足和生活作息规律,是非常非常有必要的!

大家该改改熬夜玩手机的习惯啦~

来总结一下,买重疾险要注意:

① 保额足够,3 0万打底,能做到50万以上更好;

② 除了重疾、中症和轻症保障,癌症二次赔付也是非常实用的保障;

③ 心脑血管疾病二次赔付,男性朋友可以考虑附加。

二、医疗险应该怎么买?

再来看看,医疗险的理赔状况。

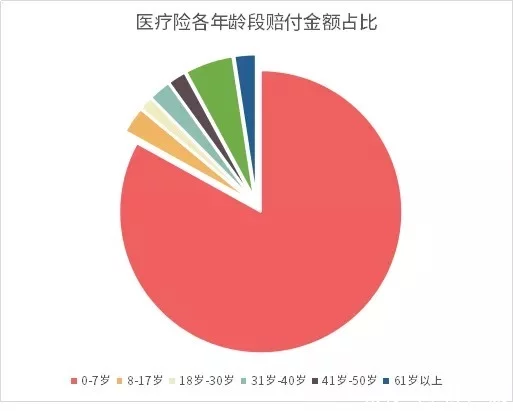

首先由于包含了门诊险和小额医疗险的数据,所以0-7岁孩子理赔的占比是最高的:

宝爸宝妈最头疼的应该就是,孩子三天两头生病,请假带着孩子往医院跑了。

如果家里的孩子身体素质比较一般,一年有三四次住院频率的的话,给孩子配置一份门诊险或者小额医疗险也是不错的选择。

关于小额医疗险的具体测评可以参考:☞《最容易理赔的小额医疗险,确实还不贵》。

当然如果孩子身体素质正常的话,这两个险种个人还是不强推的,社保一般就可以很好的覆盖风险。

另外,无论是小孩还是成年人,优先级更高的应该是覆盖大病保障。

毕竟小病小灾就算肉疼一点,也不至于掏空家底,但是大病致贫可不是闹着玩的!

百万医疗险,保额200-400万不等,保费也便宜,一年几百块就能搞定;

和重疾险搭配,才能转移我们承担不了几十万、甚至几百万的治疗花费。

比如“☞ 超越保2020”, 30岁只需要232块,就能有400万的报销额度。

如果选特需版,在国际部、VIP部、特需部看病,也能报销,很适合小孩及看重就医体验的家庭。

来总结一下,买医疗险要注意:

① 门诊险和小额医疗险,适合身体素质不好的孩子;

② 百万医疗险老少皆宜,转嫁大病医疗费用的王牌;

③ 普通百万医疗险只报销普通住院部,看重医疗环境可以选择特需版。

关于百万医疗险具体的挑选方法和侧重点:可以参考☞《百万医疗险横向测评,全家都必备的保险》,这里就不过多赘述啦~

三、身故保障应该怎么买?

最后说一下,很多人都会忽略的身故保障。

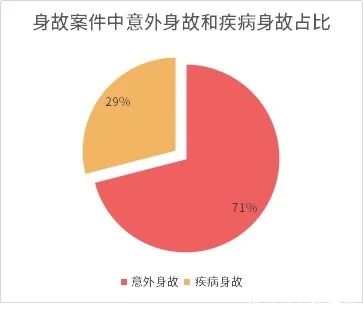

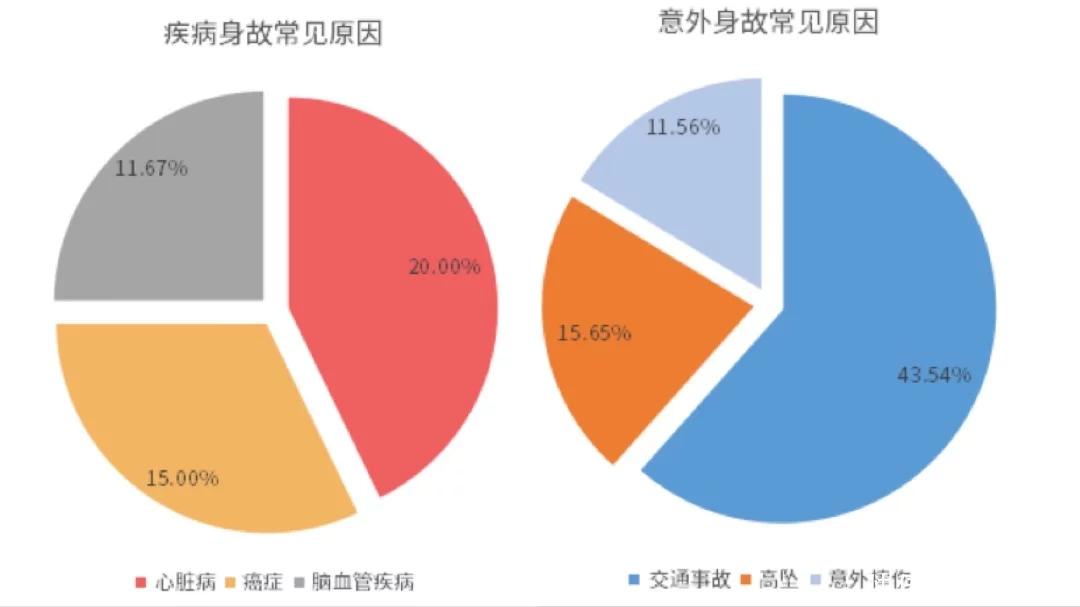

首先有一个比较反常的数据,就是意外身故赔付量竟然比疾病身故还要多:

意外身故多因交通事故,而疾病身故多为心脏病导致。

而实际上根据世卫组织公布的数据:

在25岁-45岁之间,疾病身故的概率要远比意外身故的概率要高上许多,这也是为什么寿险的价格要高于意外险的原因。

这里的数据可能是因为寿险购买人数远低于意外险购买人数,所导致的幸存者偏差。

但无论怎样,身故保障光靠意外险是肯定不够的;

寿险这个意外身故+疾病身故全能的王炸,才是最全面的保障。

非常建议家庭主要经济来源配置一份定期寿险,转嫁发生不幸后家庭收入中断的风险。

个人目前最推荐的定期寿险是“☞ 擎天柱5号”,保障全面,综合性价比非常优秀。

对价格敏感的朋友,也可以考虑“☞ 定海柱2号”,单纯价格来看,全网最低!

四、写在最后

今天的理赔数据和以往不同,因为是100%纯线上保险的理赔数据,对我们的投保更有指导意义。

希望这些数据能够在大家挑选保险的时候有所帮助。

还是那句话,不要拖延,早买早保障。

拖下去保费也更贵,甚至身体不满足彻底买不了都有可能。

如果你对产品、健康告知、核保有任何疑问,最好是和我们详细沟通后,再下手。

我是吐槽君,爱你们!

——————————

了解更多保险知识,解答更多保险疑问,欢迎关注:吐逗保,让保险不那么枯燥!

声明:

本文著作权归作者所有,复制转载请联系作者获得授权,商业转载请注明出处。